Economia di guerra

di Andrea Vento (29 novembre 2024, Gruppo Insegnanti di Geografia Autorganizzati)

Outlook Fmi di ottobre: nel 2024 Eurozona +0,8%, Germania 0,0% e Russia +2,9%

Per gli analisti il World Economic Outlook del Fondo Monetario Internazionale emesso a ottobre di ogni anno risulta particolarmente significativo in quanto, rispetto ai precedenti di gennaio, aprile e luglio, fornisce stime sull’andamento economico globale e dei singoli Paesi che, salvo imprevisti eventi traumatici, generalmente risultano molto vicine al dato conclusivo.

L’economia mondiale in fase di rallentamento anche nel 2024

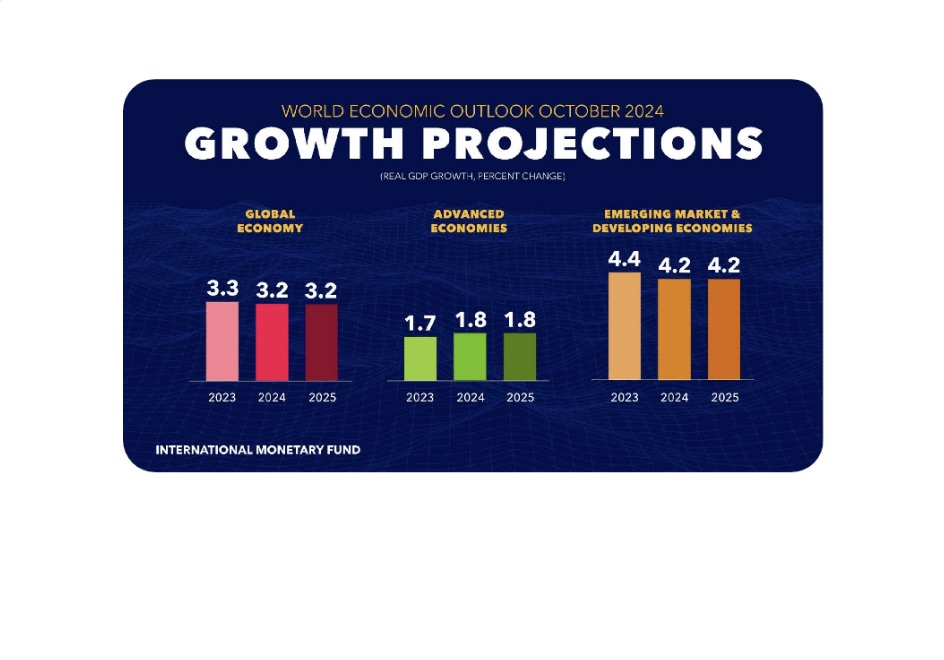

Dal report pubblicato il 22 ottobre scorso, emerge conferma della fase di rallentamento che sta interessando l’economia globale ormai da 2 anni e mezzo. La crescita economica mondiale, infatti, dal 3,3% dello scorso anno con ogni probabilità scenderà al 3,2%, naturalmente in presenza della consueta divergente dinamica fra le economie avanzate e quelle emergenti. Infatti, mentre le 41 economie sviluppate, registrano un incremento medio dell’1,8%, le 155 in via di sviluppo evidenziano un ben più sostanzioso +4,2% (immagine 1).

Immagine 1: dati definitivi e previsioni in % anni 2023, 2024 e 2025 dell’economia globale, di quelle avanzate e dei mercati emergenti. Fonte Word Economic Outlook Fmi ottobre 2024

La speculazione finanziaria alla base dell’impennata delle quotazioni del gas

L’inizio della tendenza alla decelerazione dell’economia mondiale è riconducibile al graduale aumento delle quotazioni del gas che, come abbiamo ampiamente documentato nei saggi precedenti (1), aveva già intrapreso la propria corsa al rialzo fin dalla tarda primavera del 2021 a causa di colli di bottiglia emersi nell’offerta. La prima sensibile impennata avviene tuttavia nel fine estate/inizio autunno, allorché la media mensile delle quotazioni del gas sul mercato TTF di Amsterdam a ottobre 2021 (87,47 €/MWh) era già lievemente superiore al livello del febbraio 2022, vale a dire 83,07€/MWh e nel maggio seguente si attestava ancora a 89,34 €/MWh, allungando più di una ombra sulla narrazione mainstream che attribuiva l’aumento del costo del gas “all’aggressione russa” di fine febbraio (Tabella 1).

| Quotazioni medie mensili del Gas naturale sul mercato TTF | ||

| Mese | €/Smc | €/MWh |

| maggio 2023 | 0,339 | 31,68 |

| aprile 2023 | 0,459 | 42,89 |

| marzo 2023 | 0,478 | 44,67 |

| febbraio 2023 | 0,576 | 53,82 |

| gennaio 2023 | 0,680 | 63,55 |

| dicembre 2023 | 1,268 | 118,5 |

| novembre 2022 | 0,975 | 91,18 |

| ottobre 2022 | 0,850 | 79,44 |

| settembre 2022 | 2,019 | 188,69 |

| agosto 2022 | 2,379 | 222,33 |

| luglio 2022 | 1,837 | 171,68 |

| giugno 2022 | 1,112 | 103,92 |

| 18 maggio: approvazione Piano REPowerEU | ||

| maggio 2022 | 0,956 | 89,34 |

| aprile 2022 | 0,993 | 92,80 |

| marzo 2022 | 1,342 | 125,42 |

| 24 febbraio: avvio operazione militare speciale russa in Ucraina 23 febbraio: prima tranche di sanzioni alla Russia | ||

| febbraio 2022 | 0,889 | 83,07 |

| gennaio 2022 | 0,895 | 83,63 |

| dicembre 2021 | 1,178 | 110,12 |

| novembre 2021 | 0,874 | 81,70 |

| ottobre 2021 | 0,936 | 87,47 |

| settembre 2021 | 0,679 | 63,45 |

| agosto 2021 | 0,472 | 44,12 |

| luglio 2021 | 0,311 | 29,07 |

| giugno 2021 | 0,267 | 24,95 |

| Ripresa economica post pandemica e inizio attività speculativa | ||

| maggio 2021 | 0,218 | 20,37 |

| aprile 2021 | 0,187 | 17,48 |

| marzo 2021 | 0,185 | 17,29 |

| febbraio 2021 | 0,217 | 20,28 |

| gennaio 2021 | 0,173 | 16,17 |

Tabella 1: valori medi mensili dei contratti Spot del gas sul mercato TTF in euro al Smc e a MegaWatt/ora da gennaio 2021 a maggio 2023. Fonte: https://luce-gas.it/guida/mercato/ttf-gas

La dinamica incrementale del costo del gas, inizialmente innescata dall’attività della speculazione finanziaria, ha successivamente intrapreso un’accelerazione a causa delle sanzioni sui prodotti energetici russi e del piano REPowerEU del 18 maggio. La pianificazione della progressiva rinuncia alle forniture energetiche di Mosca ha fornito nuova linfa alla speculazione finanziaria che ha alimentato la corsa delle quotazioni verso il suo picco, raggiunto infatti nei quattro mesi successivi all’approvazione del piano comunitario in questione, con il listino del TTF abbondantemente posizionato sopra i 100 €/MWh e con la punta di 222 €/MWh ad agosto (Tabella 1).

La maggior parte degli economisti ha individuato nell’aumento del costo delle fonti energetiche, e in particolare del gas, la principale causa della fiammata inflattiva alla base del rallentamento del ciclo economico mondiale, fenomeno che ha interessato soprattutto i Paesi dell’Unione Europea già dall’autunno del 2021. Infatti, se l’Outlook Fmi di ottobre del 2021 per l’anno successivo indicava un +4,9% per l’economia mondiale, un +4,5% per le economie avanzate e +5,1% per quelle emergenti, a gennaio 2022 tali previsioni, sotto la spinta del rialzo del costo del gas, erano già scese a +4,4%, con i Paesi sviluppati a +3,9% e quelli in via di sviluppo a 4,8%, prima della forte contrazione delle stesse dell’Outlook di aprile (Tabella 2).

Tabella 2: previsioni e dati definitivi in % anni 2022 e 2023 dei vari Word Economic Outlook Fmi

Le cause della decelerazione del ciclo economico

Nei primi mesi del 2022 a causa alla frattura geoeconomica creata dalle varie tranche di sanzioni occidentali comminate alla Russia a partire dal 23 febbraio 2022, giorno precedente l’avvio dell’Operazione Militare Speciale in Ucraina, e al clima di incertezza diffusosi sui mercati internazionali, le previsioni iniziano a delineare un più marcato rallentamento dell’economia mondiale. Trend che emerge dal raffronto fra l’Outlook del Fmi del gennaio dell’anno in questione, che prevedeva una crescita dell’economia globale del 4,4%, con quello di aprile, già sceso al 3,6%, per poi chiudere l’anno col dato definitivo di 3,5% (Tabella 2). La parabola discendente, causata dalle sanzioni, dal Piano REPowerEU del maggio 2022, dal rialzo dei tassi della Bce a partire da luglio 2022 e dalle misure protezionistiche comminate dagli Usa e, pedissequamente, anche dall’Ue (2) ai danni dei prodotti cinesi (3) è proseguita anche nel 2023 (+3,3%) e nell’anno in corso, e come detto probabilmente chiuderà intorno al +3,2% (Tabella 3).

Tabella 3: previsioni e dati definitivi in % anni 2022, 2023 e 2024 degli Word Economic Outlook Fmi. In grassetto i valori definitivi dei vari anni

Le diverse dinamiche delle economie avanzate

All’interno del raggruppamento delle economie sviluppate, in base alle ultime previsioni per il 2024, troviamo tuttavia una situazione opposta fra le due sponde dell’Atlantico: infatti, se da un lato l’economia statunitense conferma il suo buono stato di salute con una crescita prevista del 2,8%, un punto percentuale sopra la media di 1,8% delle economie avanzate, l’Eurozona presenta una situazione speculare, con solo +0,8%, esattamente lo stesso scarto in negativo (Tabella 3). Sostanzialmente analoga la situazione di Regno Unito e Giappone, entrambe in una situazione non particolarmente brillante, con una previsione di bassa crescita dell’1,3% per il primo e, addirittura, con una quasi stagnazione dello 0,3% per il secondo.

Il raffronto della dinamica di medio periodo dell’economia degli Stati Uniti con quella dell’Eurozona rappresenta un’efficace cartina tornasole per comprendere le reali finalità dall’audace politica implementata da Washington in questi anni. Infatti, se nel 2021, in base ai dati definitivi del Fmi, la crescita delle due aeree risultava sostanzialmente analoga, Stati Uniti (+5,7%) ed Eurozona (+5,4%), nel 2023 evidenziava invece un marcata dicotomia, 2,9% contro 0,4% che viene confermata, seppur in misura più attenuata, anche per l’anno in corso dalle ultime previsioni di ottobre, come detto, 2,8% contro 0,8% (Tabella 3).

Il progetto strategico degli Stati Uniti, messo in atto già dal marzo 2014 con le prime sanzioni alla Russia (4), mira al disaccoppiamento economico (decoupling) interno all’Europa fra la parte occidentale e quella orientale. Un’area, quella europea, caratterizzata fino a quel momento da un elevato grado di integrazione economica, venutosi fisiologicamente a creare negli ultimi decenni attraverso l’intensificazione degli investimenti produttivi e degli scambi commerciali, principalmente manufatti e macchinari Ue contro materie prime russe.

L’impatto delle sanzioni sulle relazioni commerciali dell’Unione Europea

Per cercare di comprendere quale fosse la situazione oggettiva del diverso livello di integrazione economica fra la Russia e gli Stati Uniti, da un lato, e con l’Ue dall’altro, è opportuno tenere in considerazione che nel 2012, ultimo anno prima dell’inizio delle tensioni in Ucraina, la quota di export statunitense verso la Russia costitutiva solo lo 0,7% del proprio totale, mentre quello russo verso gli Stati Uniti il 5,5%. Viceversa, la percentuale di quello europeo verso la Russia rappresentava il 7% e da Mosca proveniva il 12,5% del nostro import complessivo.

Per quanto riguarda la Russia, l’integrazione risultava ancora più profonda visto che, sempre nel 2012 indirizzava verso l’Ue ben il 52% del proprio export e si approvvigionava da Bruxelles per il 43% dell’import totale (5).

In valore assoluto l’interscambio commerciale totale fra Russia e gli Stati Uniti era di soli 31,1 miliardi di euro, mentre quello con l’Unione Europea raggiungeva la considerevole cifra di 336 miliardi, con Mosca che vantava 213 miliardi di euro di export, dei quali il 76% di materie prime e prodotti energetici, mentre Bruxelles indirizzava 123 miliardi di euro, per l’83% manufatti e prodotti industriali di vario genere (6) (Tabella 4).

| Scambi commerciali Russia/Ue | Scambi commerciali Russia/Usa | ||||

| Anno 2012 | Valori in € | Valori in $ | Anno 2012 | Valori in $ | Valori in € |

| Export | 213 € | 273 $ | Export | 29,0 $ | 22,6 € |

| Import | 123 € | 157 $ | Import | 10,7 $ | 8,4 € |

| Saldo Russia | 90 € | + 115 $ | Saldo Russia | + 18,3 $ | 14,3 € |

| Inters= cambio totale Russia / Ue | 336 € | 430 $ | Inter= scambio totale Russia / Usa | 39,7 $ | 31,1 € |

Tabella 4: confronto interscambio fra Russia/Ue e Russia/Usa nel 2012 in miliardi di euro e di $. Fonte: Eurostat e Governo Usa. Rielaborazione dell’Autore

A partire dal 2013 con l’escalation delle tensioni legate all’avvio della destabilizzazione del legittimo presidente ucraino, il russofono Victor Yanukovich, sfociate nel novembre nella crisi di piazza Maidan e nel golpe del febbraio successivo, l’interscambio commerciale fra Ue e Russia, nonostante l’ingresso nel Wto di quest’ultima proprio in quell’anno, ha iniziato a ridursi fino al 2021, quando con l’aumento delle quotazioni delle commodities, principale voce dell’export di Mosca, ha ripreso a risalire in valore, proseguendo anche nel 2022. Anno quest’ultimo in cui l’import di Bruxelles da Mosca ha raggiunto l’importo massimo storico di 202,7 miliardi di euro, al pari del disavanzo commerciale sprofondato a -147,6 miliardi (Tabella 5).

Tabella 5: interscambio commerciale Ue/Russia in miliardi di euro dal 2013 al 2023. Fonte Eurostat

Nel 2023 le sanzioni, la cui entrata in vigore è stata scaglionata nel tempo per poter ridisegnare la geografia degli approvvigionamenti energetici, il piano REPowerEU e il sabotaggio dei gasdotti del baltico del settembre 2022, hanno sensibilmente ridotto gli scambi fra Bruxelles e Mosca, costringendo i paesi europei a ricorrere al Gnl via nave, soprattutto dagli Usa a prezzi circa 3,5 volte superiori, per rimpiazzare le forniture russe.

L’interscambio commerciale fra Ue e Russia, è passato infatti da 314 miliardi di euro del 2013, prima delle misure restrittive comminate a Mosca per la vicenda della Crimea, a 89 miliardi di Euro del 2023, dopo le 14 tranche adottate dal 23 febbraio 2022 (Tabella 6).

| Billion € | Billion € | ||||

| Export 2013 | Import 2013 | Export 2023 | Import 2023 | ||

| Food & drink | 10,3 | 1,1 | 5,8 | 2,3 | |

| Raw materials | 2,2 | 3,8 | 1,5 | 2,1 | |

| Energy | 1,1 | 154,6 | 0,0 | 29,3 | |

| Chemicals | 19,3 | 5,9 | 14,8 | 2,8 | |

| Machinery & vehicles | 54,5 | 1,9 | 7,2 | 0,9 | |

| Other manufact. goods | 26,6 | 12,0 | 8,8 | 7,0 | |

| Other goods | 0,9 | 19,8 | 0,2 | 6,2 | |

| Total | 114,8 | 199,0 | 38,3 | 50,6 | |

Tabella 6: bilancia commerciale Ue – Russia con dettaglio merceologico in miliardi di euro, confronto anni 2013 e 2023. Fonte: Eurostat

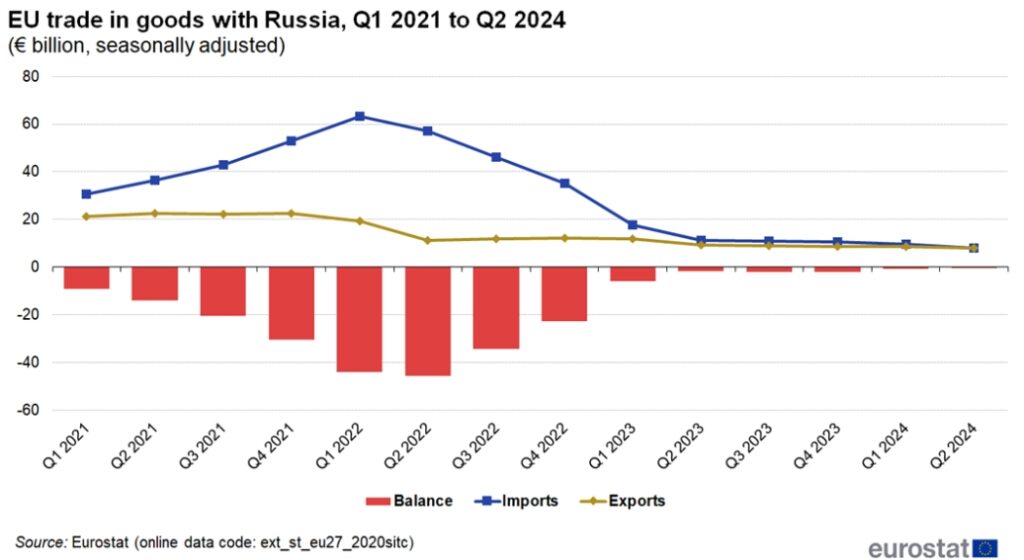

Nonostante la strategia europea tesa alla diversificazione degli approvvigionamenti energetici, nel 2022 l’Unione Europea ha accusato un corposo appesantimento del disavanzo commerciale verso la Russia a causa dell’impennata del costo delle commodities e del gas in particolare (Grafico 1).

Grafico 1: andamento del commercio di beni fra Ue e Russia. Periodo: 1° trimestre 2021 – 2° trimestre 2024. Fonte Eurostat

Conclusioni

Dal presente studio possiamo ricavare come l’aumento sensibile del costo del gas a partire da metà 2021, con i suoi effetti a cascata in termini di inflazione e rialzo dei tassi, abbia costituito il principale presupposto per il successivo rallentamento economico dell’Eurozona. Su tale dinamica si è sovrapposta la spregiudicata strategia statunitense tesa a disgregare l’integrazione economica fra l’Europa occidentale e quella orientale, concretizzatasi poi nella creazione della profonda frattura geopolitica e geoeconomica ai confini di Russia e Bielorussia, a seguito delle sanzioni, dell’escalation militare del 24 febbraio e del Piano REPowerEU.

Una strategia quella di Washington le cui origini risalgono alle dichiarazioni del presidente Bush Jr al Vertice Nato di Bucarest del 2008, quando offrì, contro il parere dei partner europei, all’Ucraina la possibilità di ingresso nell’Alleanza Atlantica, e che successivamente si è articolata in due distinte fasi temporali.

La prima nel 2013-14 con le vicende di Piazza Maidan sopra esposte, l’aggressione militare alle auto-dichiarate Repubbliche Popolarti del Donbass da parte dell’esercito ucraino e le prime sanzioni occidentale contro la Russia per l’annessione della Crimea, con gli effetti economici e commerciali precedentemente analizzati.

Mentre il secondo atto lo abbiamo vissuto a partire dalla fine del 2021, quando gli Usa hanno ignorato il piano russo, articolato in 10 punti, di risoluzione pacifica del conflitto incentrato sulla neutralità militare ucraina, il cui ingresso nella Nato, con le conseguenti implicazioni in termini di basi militari e installazioni missilistiche, è stato percepito da Mosca, probabilmente non a torto, come un grave attacco alla propria sicurezza nazionale. Di lì la prima tranche di sanzioni, l’avvio dell’Operazione Militare Speciale e gli sviluppi successivi che hanno gradualmente portato all’attuale crisi economica e industriale europea che analizzeremo in dettaglio nel prossimo saggio.

(1) Saggio Approvata la nona tranche di sanzioni alla Russia nonostante l’economia italiana vada incontro a una nuova recessione e un’ulteriore crisi sociale. Andrea Vento, dicembre 2022. Saggio Economia di guerra parte IX – Gli effetti delle sanzioni occidentali sulla dinamica economica e commerciale del 2022 dei Paesi co-belligeranti. Andrea Vento, dicembre 2022

(2) Guerra dei dazi tra Cina e Ue: Pechino tassa anche il brandy

https://www.eunews.it/2024/10/08/dazi-cina-ue-auto-elettriche-brandy/

(3) Dazi Usa: danni per tutti e rischi di guerra commerciale

https://www.confindustria.it/home/centro-studi/temi-di-ricerca/scenari-geoeconomici/tutti/dettaglio/Legacy/38a30a56-5d46-4f5c-9a27-a023b7be6d6f/38a30a56-5d46-4f5c-9a27-a023b7be6d6f

Gli Stati Uniti finalizzano i nuovi dazi contro la Cina

https://www.qualenergia.it/articoli/stati-uniti-finalizzano-nuovi-dazi-contro-cina/

(4) Crisi Ucraina: il boomerang delle sanzioni europee. Andrea Vento. Scienza e Pace, Vol. 5, N° 2 (2014), Unipi

https://scienzaepace.unipi.it/index.php/it/annate/2014/item/286-crisi-ucraina-il-boomerang-delle-sanzioni-europee.html

(5) Tabelle 1, 3 e 4 di Crisi Ucraina: il boomerang delle sanzioni europee. Andrea Vento. Scienza e Pace, Vol. 5, N° 2 (2014), Unipi

(6) Tabelle 2, 3 e 4 di Crisi Ucraina: il boomerang delle sanzioni europee. Andrea Vento. Scienza e Pace, Vol. 5, N° 2 (2014), Unipi

https://scienzaepace.unipi.it/index.php/it/annate/2014/item/286-crisi-ucraina-il-boomerang-delle-sanzioni-europee.html

venerdì, 20 dicembre 2024

In copertina: Foto di Gino Crescoli da Pixabay